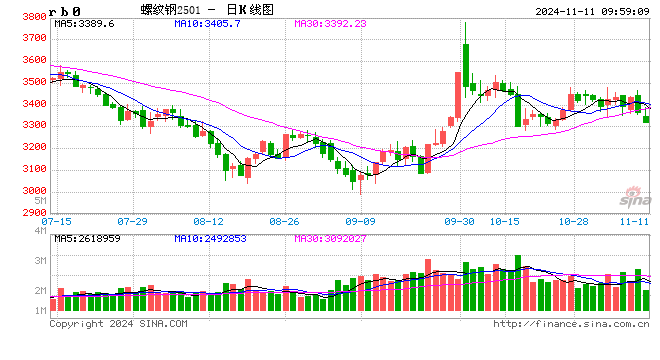

钢材:现货供需驱动不足,宏观情绪扰动明显

螺纹方面,本周全国螺纹产量环比减少9.51万吨至233.71万吨,同比减少17.27万吨;社库环比增加6万吨至288.57万吨,同比减少92.03万吨;厂库环比减少0.88万吨至153.82万吨,同比减少16.73万吨。本周螺纹表需环比回落12.09万吨至228.59万吨,同比减少49.55万吨。螺纹周产量连续第二周回落,库存连续第三周增加,表需继续回落,数据表现一般。近期螺纹需求季节性走弱,库存连续累积,不过目前螺纹产量已再次下降,库存也处于低位水平,整体供需驱动并不明显。本周宏观层面扰动因素不断,海外美国大选、美联储议息,国内人大常委会会议召开等,市场表现整体受宏观情绪扰动较大。财政部部长蓝佛安指出,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。再加上这次全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。同时也明确,2029年及以后到期的棚户区改造隐性债务2万亿元,仍按原合同偿还。财政政策力度整体较大,实行执行效果仍待观察。预计短期螺纹盘面震荡整理运行。

热卷方面,本周热卷产量环比回升8.23万吨至311.52万吨,同比增加8.14万吨;社库环比回落5.99万吨至253.53万吨,同比减少17.57万吨;厂库环比回落1.5万吨至77.75万吨,同比减少6.9万吨。本周热卷表观消费量环比回升0.32万吨至319.01万吨,同比增加2.55万吨。热卷产量回升,库存持续下降,表需略有回升,数据表现偏强。据海关数据,2024年10月中国出口钢材1118.2万吨,较上月增加102.9万吨,环比增长10.1%;1-10月累计出口钢材9189.3万吨,同比增长23.3%。10月中国进口钢材53.6万吨,较上月减少1.8万吨,环比下降3.2%;1-10月累计进口钢材572.1万吨,同比下降10.1%。10月份钢材出口量为仅略低于2015年9月的历史次新高水平,出口大幅增长在很大程度上缓解了国内钢材市场供应压力。近期热卷供需阶段性改善,但热卷产量再次转弱,后续供应端仍存在一定压力。预计短期热卷盘面震荡整理运行。

铁矿石:铁水产量继续回落,宏观预期扰动明显

供应端,本期进口矿发运量回升,到港量下降。本期全球铁矿石发运总量3155.0万吨,环比增加69.8万吨。澳洲巴西铁矿发运总量2673.0万吨,环比增加42.2万吨。澳洲发运量1840.9万吨,环比增加58.1万吨,其中澳洲发往中国的量1517.4万吨,环比减少61.4万吨。巴西发运量832.0万吨,环比减少15.9万吨。中国47港到港总量2351.8万吨,环比减少192.4万吨;中国45港到港总量2262.7万吨,环比减少199.2万吨。预计下周铁矿石发运量或有所回落,到港量小幅回升。

需求端,近期钢厂利润明显回落,钢厂生产积极性下降,本周高炉开工率、产能利用率、铁水产量继续回落,本周247家钢厂日均铁水产量234.06万吨,周环比回落1.41万吨,较去年末增加12.78万吨,同比减少4.66万吨。进口矿日耗环比回落0.59万吨至289.96万吨、疏港量环比回落5.7万吨至314.4万吨,港口现货日均成交量持平于127.8万吨。

库存端,本周45港口铁矿石库存环比回落150.92万吨至15269.06万吨,年初以来累计增加3428.25万吨,同比增加3960.51万吨。247家钢厂进口矿总库存环比回升132.61万吨至9130.51万吨,年初以来累计减少396.44万吨,同比增加123.94万吨。在港船舶数减少1船至103船,同比增加3船。

综合来看,本期铁矿石发运量回升、到港量回落,钢厂铁水产量明显下降,港口库存下降及钢厂库存增加,铁矿石供需均有所回落。本周钢厂盈利率继续回落,247家钢厂盈利率为59.74%,短期铁水产量或仍将小幅回落。近期铁矿石供需基本面驱动整体不强,盘面更多受宏观预期扰动。预计短期铁矿石盘面仍将呈现震荡整理走势。

煤焦:重要会议政策落地,市场逻辑或侧重现实

焦炭方面,现货市场偏弱运行,钢厂提出第二轮提降,湿熄焦下跌50元/吨,干熄焦下跌55元/吨,多个焦化企业表达不接受意愿,预计不大可能产生实际效果,期货价格期货2501合约下跌7.5元/吨,基差有所走弱。供应方面,原料焦煤成本有所回落,焦化企业利润生产利润有所增加,焦化企业的生产积极性有所维持,整体开工率没有大的变化,独立焦企产量减少了0.17万吨,247家钢厂焦炭产量增加0.02万吨,现货销售显露一定的乏力迹象,部分焦化企业库存有所积累,由于整体库存水平仍旧偏低,焦企挺价意愿较强。需求方面,钢材现货成交疲软价格小幅回落,钢厂的利润盈利率继续回落,目前回落到60%左右,高炉开工率以及产能利用率小幅回落,铁水产量本周下降1.41万吨至234.06万吨/日,对于焦炭的现实需求有一定减量。库存方面,本周230家独立焦企库存去库0.02万吨,钢厂焦炭库存增加2.73万吨,焦炭港口库存减少5万吨,钢材需求季节性减少,对于原料的需求回落。综合来看,钢材需求季节性减少,部分项目年底存在赶工需求,这部分需求或许以脉冲式形式出现,重要会议结束政策落地,重点在于隐性债务置换,给与地方政府一定的缓解空间,对于房地产的支持尚需一定时间落到实物工作量,近期市场交易逻辑或重新侧重现实端,预计短期焦炭盘面呈现震荡的运行态势。

焦煤方面,现货市场价格有所回落,山西中硫主焦煤下跌80元/吨,进口蒙煤价格延续疲软,蒙3精煤价格回落10元/吨,期货盘面震荡回落,焦煤2501合约价格下跌14.5元/吨,基差有所走弱。供给方面,523家样本煤矿原煤产量增加4.29万吨至203.14万吨/日,精煤产量增加0.51万吨至78.46万吨/日,煤矿生产利润整体尚可,国内煤矿多数维持正常生产;进口方面,蒙古焦煤通关量维持在高位水平,整体焦煤供应维持宽松。需求方面,钢厂开启焦炭第二轮提降,不过原料焦煤的价格回落更多,焦化企业的生产利润反而是有所走扩,目前焦企的盈利在60元/吨左右,焦化企业前期采购的高价焦煤原料库存仍在消化,以焦炭现价计算或处于盈亏平衡附近,近期焦化企业原料采购维持刚需,终端维持弱势,焦企原料库存采购缺乏持续性。库存方面,523家样本矿山原煤库存增加5.82万吨,精煤库存增加23.96万吨,洗煤厂原煤库存减少5.3万吨,精煤库存增加5.53万吨,独立焦企库存减少6.78万吨,钢厂焦煤库存减少1.22万吨,港口焦煤库存减少15万吨,焦煤库存总体去库20.62万吨。综合来看,终端需求弱势运行,焦化企业的焦煤原料采购有所推迟,煤矿出货难度增加库存多在上游积累,国内重要会议结束政策落地,给予地方一定的缓解空间,但是对于经济中的实物工作量支持需求或需要一定时间落地,而目前整体需求偏弱,下游的利润水平整体不高,产业链上下游处于焦灼的状态,预计焦煤盘面短期将呈现震荡的运行态势。

废钢:谷电利润维持偏好,废钢需求短期存支撑

本周废钢价格各地区上涨为主,东北地区领涨其他地区;全国废钢价格指数上涨0.2元/吨至2337元/吨。

供给端,本周钢厂废钢日均到货量小幅回落。本周255家钢厂废钢日均到货量50.3万吨,环比减少0.6万吨。废钢破碎料加工企业产量、产能利用率回落,开工率不变。

需求端,废钢需求回升,255家钢厂废钢日耗环比增加0.3万吨至52.8万吨,其中短流程钢厂日耗环比减少0.3万吨,长流程钢厂日耗环比增加0.6万吨,全流程钢厂日耗持平。49家电炉厂产能利用率持平不变、89家短流程钢厂产能利用率环比减少1.4%。利润方面,短流程钢厂利润维持不变,江苏谷电利润盈利140元/吨左右,平电利润亏损30元/吨左右。

库存端,短流程钢厂废钢库存环比增加0.3万吨至131万吨,长流程钢厂废钢库存环比增加4.4万吨至185万吨。

综合来看,钢材价格震荡运行,短流程钢厂的平电利润维持,短流程钢厂对于废钢的需求有一定的支撑,255家钢厂废钢消耗继续增加,华东地区铁废价差、螺废价差走扩,废钢的性价比更显突出,国内重要会议结束政策落地,给与地方政府一定缓解空间,房地产支持政策后期存落地预期,预计短期废钢呈震荡偏强的运行态势。

铁合金:基本面支撑有限,关注市场情绪变化

锰硅:原材料成本价格回升,基本面整体驱动有限,关注市场情绪变化。近期市场情绪波动较大,锰硅价格跟随黑色波动。基本面来看,锰硅产量周环比小幅回落,截止11月8日当周,锰硅产量当周值为18.96万吨,周环比小幅下降0.4%,内蒙、宁夏地区锰硅生产企业开机率小幅增加,云南地区开机率降幅较大。需求端,钢厂需求逐渐回落,依据钢联数据,锰硅需求周环比下降1.46%,连续两周回落。成本端,港口锰矿价格重心略有上移,氧化矿周环比上调约1.2-1.5元/吨度,天津港加蓬矿汇总价格39元/吨度,澳矿42元/吨度,半碳酸周环比上调约1.2元/吨度,汇总价格约33元/吨度。库存端的变化仍需关注,截止11月8日,锰硅仓单数量加有效预报合计约23.77万吨,63家样本企业库存为22.3万吨,环比增加9.3%,需关注社库变化。当前锰矿成本或是基本面的主要支撑因素,此外市场情绪端的变化也需重点关注,上方压力仍然较大,预计短期锰硅价格震荡运行为主。

硅铁:供应压力仍存,需求环比回落,基本面支撑较弱,关注市场情绪变化。近期市场情绪波动较大、转向较快,硅铁走势相较黑色板块偏弱。基本面来看,硅铁产量当周值仍位于近年来同期高位,截止11月8日当周,硅铁产量当周值为11.68万吨,环比增加0.69%,供应端压力仍然较大。需求端来看,钢厂硅铁需求同样环比回落,周环比下降2.29%,连续两周环比回落,且本周跌幅扩大。成本端相对稳定,本周硅铁生产主要原材料价格环比基本持平。库存压力尚可,仓单及样本企业库存均位于正常区间内,截止11月8日,60家样本企业库存6.197万吨,环比上调150吨。综合来看,硅铁供需压力相对较大,基本面支撑偏弱,市场情绪端变化同样需要重点关注,预计短期硅铁价格会跟随黑色波动,但走势相对偏弱。