转自:瑞恩资本RyanbenCapital

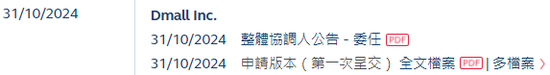

2024年10月31日,来自北京的多点数智有限公司Dmall Inc.(以下简称“多点Dmall”)向港交所递交招股书,拟香港主板IPO上市。这是继2022年12月7日、2023年6月23日、2024年4月30日先后递表失效后的再一次申请。是次IPO申请相较上次,招商证券国际加入保荐。

多点Dmall,于2024年7月5日获中国证监会境外发行上市备案通知书,拟发行不超过8609.36股境外上市普通股。

多点Dmall招股书链接:

https://www1.hkexnews.hk/app/sehk/2024/106888/documents/sehk24103101708_c.pdf

主要业务

多点Dmall,成立于2015年,为本地零售业的零售商提供零售数字化解决方案,已成功将业务扩展至亚洲其他国家及地区,包括香港特别行政区、柬埔寨、新加坡、马来西亚、澳门特别行政区、印度尼西亚、菲律宾及文莱。根据弗若斯特沙利文的数据,于2023年,按收入计,多点Dmall是中国最大的零售数字化解决方案服务商以及亚洲领先的零售数字化解决方案服务商。

多点Dmall的数字化零售业务始于与物美集团的合作,公司在物美集团的全国门店网络中实施了多点Dmall的云解决方案,亦为其他大型零售商提供服务,包括麦德龙实体、重庆百货集团、银川新华集团、以及DFI Retail Group经营的惠康、万宁、佳宁药房、巨人超市及7-Eleven(Hong Kong)等知名品牌。目前,多点Dmall为各规模及业态的客户开发了全面的零售云解决方案,涵盖了本地的零售业务链条,从采购及供应链管理、门店及总部管理到营销及全渠道销售。多点Dmall目前覆盖所有主要零售业态,包括连锁超市、仓储式超市、百货商店、便利店、专卖零售商及以新零售方式运营的零售商等。

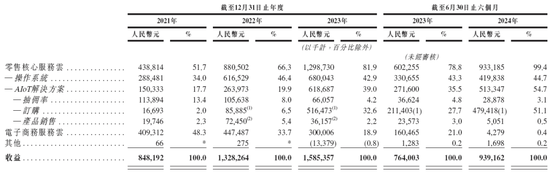

多点Dmall的收入主要来自零售核心服务云、电子商务服务云及其他。

零售核心服务云,主要提供公司自主开发的操作系统Dmall OS及AIoT解决方案。公司(i)基于客户通过操作系统处理的商品交易总额或使用操作系统的订阅费及涉及和实施费用的向零售客户按抽佣率收费;及(ii)向使用公司AIoT产品的客户按抽佣率收费。

电子商务服务云,公司为线下零售商及品牌商经营一个在线到线下的零售商平台,使他们能够通过多点移动应用程序及小程序销售其产品。公司不对消费者购买商品负主要责任,不承担库存风险及亦无商品定价自由。公司(i)按平台处理的商品交易总额百分比向零售商及品牌商收费,及(ii)就O2O配送服务向客户收取服务费。

其他,根据各种因素,包括广告格式及时长、目标范围及展示位置等按逐项基准厘定线下营销服务的价格,包括广告投放及相关咨询服务。

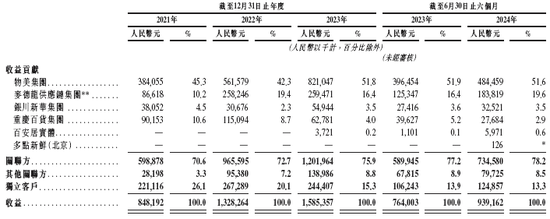

多点Dmall目前的大部分收入来自物美集团、麦德龙中国实体、重庆百货(600729.SH)、新华百货(600785.SH)等关联实体。关联关系如下:

物美科技,张文中博士最终拥有97.02%的股权。

麦德龙供应链,在中国管理及经营麦德龙品牌门店,物美科技的附属公司;

重庆百货(600729.SH),截至2024年3月9日,物美集团持有24.89%权益,自此日起不再为关联实体;

新华百货(600785.SH),于2024年6月30日,物美科技持有约42.1%的股权。

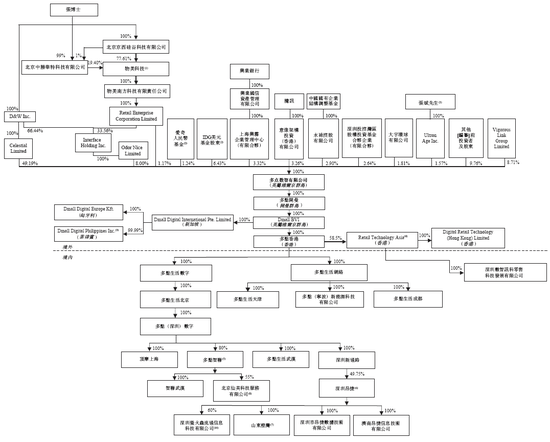

股东架构

招股书显示,多点Dmall在上市前的股东架构中,

张文中博士,通过数家实体间接持股合计约57.19%;

IDG美元基金股东包括LovelyTree Holdings Limited、Olive Spark Limited、IDG-Accel China Capital II L.P.、IDG-AccelChina Capital II Investors L.P.及Handy Cloud Limited,合计持股6.43%;

爱奇艺人民币基金,持股1.24%;

兴业银行,通过上海兴雾持股3.32%;

腾讯(00700.HK),通过意像架构投资持股3.26%;

中国国有企业结构调整基金,通过永禄控股持股2.90%;

深圳投控湾区股权投资基金,持股2.64%;

大宇环球,持股1.81%;

张斌先生(张博士的兄弟),通过Ultron Age持股1.57%;

董事、高管、雇员持股信托,通过Vigoros Link Group持股8.71%。

其他包括金蝶国际(00268.HK)、锅圈企业咨询、信银香港、民生商银国际、Yunhui Limited(韵达)、北京鑫天地投资、北京华安时代产业投资中心等数十投资者合计持股9.76%。

董事会

多点Dmall董事会由九名董事组成,包括:

1名执行董事:张峰先生(联合创始人、总裁);

4名非执行董事:Curtis Alan FERGUSON (冯广晟)先生(董事会主席,Ventech China管理合伙人)、陈志宇先生(麦德龙商业集团董事会顾问)、孙宇含女士(IDG董事总经理)、王正浩先生(兴业银行旗下兴投(北京)资本总经理)。

4名独立非执行董事:侯阳博士、蔡琳女士、毛基业博士、李维先生。

除执行董事外,高管包括首席技术官兼国际业务首席执行官杨凯先生,首席战略官任中伟先生,首席营销官刘桂海先生,国际业务联席首席执行官Marcus SPURRELL先生,副总裁兼首席财务官汤毅凡先生,副总裁兼董事会秘书王怡女士。

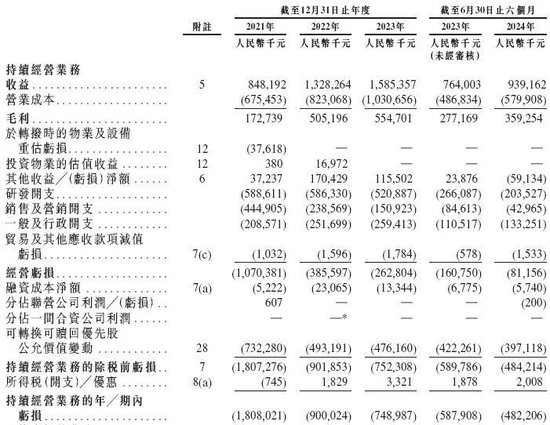

公司业绩

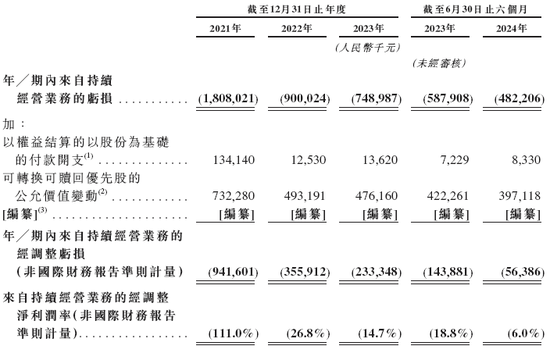

招股书显示,在过去的2021年、2022年和2023年,多点Dmall的营业收入分别为人民币8.48亿、13.28亿、15.85亿和9.39亿元,相应的净亏损分别为人民币18.08亿、9.00亿、7.49亿和4.82亿元,相应的经调整净亏损分别为人民币9.42亿、3.56亿、2.33亿和0.56亿元。

中介团队

多点Dmall是次IPO的中介团队主要有:瑞银、招银国际、招商证券国际为其联席保荐人;毕马威为其审计师;海问、世达为其公司中国律师、公司香港律师;国浩为其数据合规中国律师;竞天公诚、司力达为其券商中国律师、券商香港律师;弗若斯特沙利为其行业顾问。